Cobranza Basada en Riesgo: La Gestión de Riesgo Crediticio en el Proceso de Cobranza

La actividad de cobranza generalmente se trata como una función puramente operativa, posiblemente incluso por organizaciones que operan sofisticados procesos y modelos de análisis de riesgos.

A menudo se asume que la eficiencia de la recolección está asociada solo con la efectividad de los profesionales involucrados en este proceso. La mejor forma de hacer más eficiente el proceso de Facturación es a través de la implementación del concepto de Cobro Basado en Riesgo (Cobro Basado en Riesgo - RBC), que toma en cuenta la Probabilidad de Incumplimiento y la proyección de la Pérdida Esperada de cada operación en conjunto con la bandas de retardo, mediante la creación de indicadores que integren estos conceptos.

Generalmente “ Envejecimiento ” y el monto adeudado en el proceso de cobranza. Sin embargo, puede suceder que se ignore a los clientes de alto riesgo y se priorice a los de bajo riesgo incluso porque son más fáciles de cobrar.

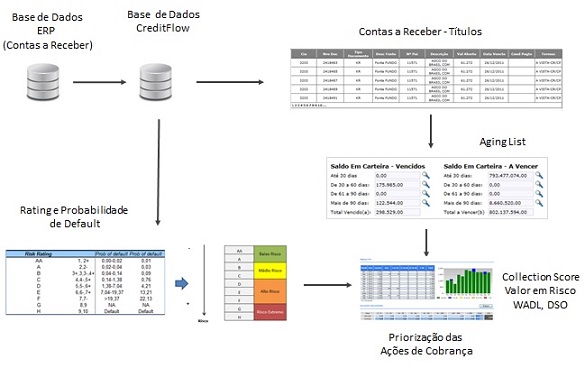

El Concepto de Cobro Basado en Riesgo (Cobro Basado en Riesgo & RBC) consiste en calcular la Pérdida Esperada de cada título en la cartera de crédito y asociar este valor al Antigüedad del título, creando un Puntaje de Cobro (Collection Score), utilizado para priorizar las acciones de cobranza. .

La siguiente figura muestra la curva de distribución de pérdidas de una cartera de crédito.

Modelamiento de Probabilidad de Impago y Cálculo del Collection Score

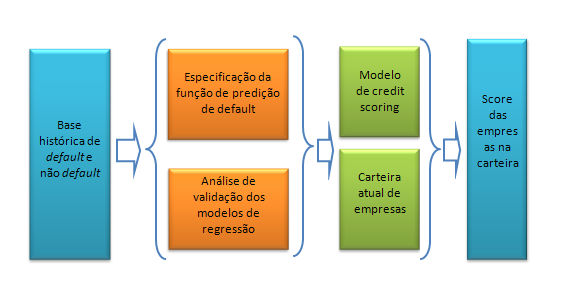

La pérdida esperada de una cartera de crédito está dada por el producto de la probabilidad de incumplimiento (PD), la exposición al incumplimiento (EAD) y la LGD (pérdida en caso de incumplimiento). Por lo tanto, para calcular la pérdida esperada, el primer paso es calcular la probabilidad de incumplimiento. Modelado de la probabilidad de incumplimiento El modelado de la probabilidad de incumplimiento de las empresas en carteras de crédito puede basarse en técnicas estadísticas, que asume la hipótesis de la existencia de un historial de información sobre el incumplimiento de la empresa.

Entre las variables necesarias se encuentran la fecha de incumplimiento (si ocurrió), las características de la empresa (fecha de fundación, tiempo como cliente y desempeño de pago). A partir de la base histórica, el proceso de modelización consiste en estimar una ecuación de la forma:

Probabilidad de Default (empresa i) = función (características de la empresa i).

La ecuación anterior refuerza la dependencia de la probabilidad de incumplimiento en relación con las características de la empresa. Uno de los principales objetivos del análisis estadístico en este caso es encontrar la función adecuada para relacionar las características de la empresa i con su probabilidad de incumplimiento. Para responder a estas preguntas, CreditFlow Collection Manager emplea técnicas estadísticas avanzadas como las redes bayesianas y la regresión logística.

Una vez estimados los modelos de regresión mediante procedimientos estadísticos, se pueden utilizar para predecir posibles incumplimientos en la cartera de empresas. Este paso es análogo al cálculo de la calificación de las empresas de la cartera. Es decir, a partir de la función estimada a partir de la base histórica y las características de las empresas de la cartera, se puede estimar una probabilidad de incumplimiento para todas estas empresas.

Estas probabilidades se pueden clasificar de altas (cercanas a uno) a bajas (cercanas a cero). Dependiendo del rango de estas probabilidades, se pueden asignar letras indicativas de la proximidad del incumplimiento: por ejemplo, se puede asignar A a empresas con una probabilidad de incumplimiento prevista entre 0,0% y 0,1%; B se puede atribuir a empresas con una probabilidad de incumplimiento prevista entre 0,1% y 0,5%; y así sucesivamente.

Con base en esta información, el sistema genera una puntuación de facturación que resulta ser la combinación de la probabilidad de incumplimiento y antigüedad y la calificación del cliente. Además, también calcula un indicador, VaR (Valor en Riesgo), que indica el valor que está en riesgo de acuerdo con la probabilidad de Incumplimiento del Cliente.

CreditFlow Collection Manager - Sistema de Cobranza Basado en Riesgo

CreditFlow Collection Manager es una solución sólida para la gestión de la cartera de cobros que proporciona un aumento en la recuperación de crédito, una reducción significativa en los costos operativos y una mayor integridad y calidad de la información.

Generalmente “ Envejecimiento ” y el monto adeudado en el proceso de cobranza. Sin embargo, puede suceder que se ignore a los clientes de alto riesgo y se priorice a los de bajo riesgo incluso porque son más fáciles de cobrar. Además de calcular indicadores importantes utilizados en el proceso de facturación, como DSO (Días de ventas pendientes), WADL (Promedio ponderado de días de retraso) y VAR (Valor en riesgo), CreditFlow Collection Manager genera un Billing Scoring, el resultado de la combinación. del envejecimiento, la probabilidad de incumplimiento y la calificación del cliente.

De esta forma, se hace posible orientar los esfuerzos de cobranza hacia los clientes de mayor riesgo para la Compañía y no solo hacia aquellos que deben un mayor volumen durante más tiempo. CreditFlow Collection Manager permite una rápida asimilación por parte del Equipo de Cobranza y su flexibilidad facilita los cambios operativos, haciendo posible cumplir con los cambios en las estrategias de cobranza amistosas o judiciales.

Para conocer más sobre la Tecnologia de Cobro Basado en Riesgo o programar una demonstración, hable con nosotros. Conosca también el programa de nuestro curso de Técnicas Avançadas de Cobranza Basada en Riesgo.