CreditFlow : Software de Análise, Gestão e Automação de Crédito

O CreditFlow é um Sistema de Automação de Crédito para Análise de Pessoa Jurídica ou Física aperfeiçoado ao longo de mais de 30 anos de pesquisa e desenvolvimento, sendo constantemente atualizado com base nos requerimentos de indústrias de diversos setores e do mercado financeiro.

A Solução CreditFlow permite automatizar todo o ciclo de gestão de risco de crédito, possibilitando identificar, mensurar, controlar e mitigar a exposição da carteira. Através de sua implantação é possível parametrizar fluxos de trabalho, políticas e estratégias de forma a estabelecer limites operacionais, mecanismos de mitigação de risco e procedimentos destinados a manter a exposição ao risco de crédito em níveis considerados aceitáveis pela Organização.

Possibilita ainda grande redução no tempo de análise e aprovação de operações de crédito, reduzindo as atividades manuais e os custos de processamento de operações de crédito, além de aumentar a governança e compliance dos processos em função da automação de políticas, controle de alçadas e possibilidade de realização de uma gestão efetiva de toda a carteira .

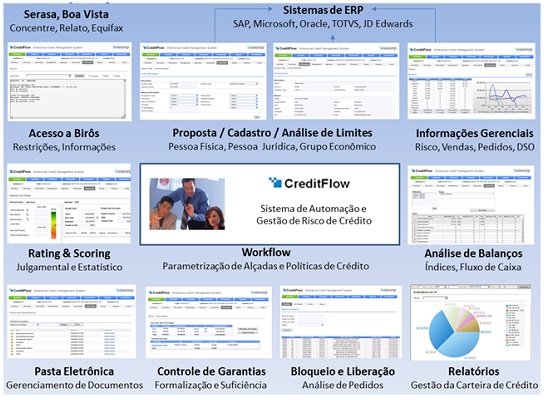

O CreditFlow Automatiza o Ciclo de Gestão de Risco de Crédito

O CreditFlow permite automatizar todo o Ciclo de Gestão de Risco de Crédito, contando com um grande conjunto de Ferramentas para Análise de Crédito conforme apresentado abaixo :

As etapas do Ciclo de Gestão de Risco de Crédito compreendem:

Políticas de Crédito e Metodologias de Análise

• Parametrização de Políticas de Crédito, Workflow e Controle de Alçadas, Metodologias de Rating e Análise de Balanços, Controle de Covenants, Gerenciamento de Documentos e Informações para Análise e Decisão de Crédito.

Modelos de Mitigação de Risco

• Suporte à definição de Limites, Prazos, Garantias e Classes de Risco de clientes e grupos econômicos

• Controle de Garantias e Colaterais

• Gestão de Securitização e Netting

• Cobrança Baseada em Risco

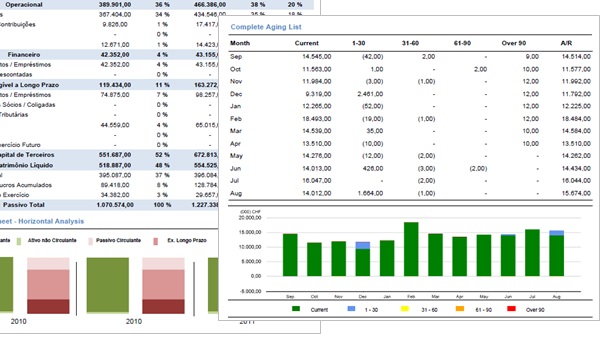

Gestão da Carteira de Crédito

• Gestão do Risco de Crédito com Cálculo da Probabilidade de Default (PD), Exposure at Default (EAD), Loss Given Default (LGD), Perda Esperada (EL) e Inesperada (UL), VaR de Crédito e RWA (Risk Weighted Assets)

• Definição de Estratégias e Adequação de Políticas e Procedimentos

• Comparação entre Perda Efetiva e Perda Esperada, adequação de limites e políticas por produto, setor e classe de risco, realização de testes de stress (stress tests) das carteiras de crédito.

Governança de Crédito e Compliance

• Parametrização de políticas de crédito e metodologias de análise para cada linha de negócio ou empresa do conglomerado, uniformizando processos, abordagens e critérios de análise;buição do rating do cliente através da utilização de modelos analíticos, baseados em informações qualitativas e quantitativas.

• Mais Produtividade para a Equipe Comercial, Equipe de Análise de Crédito e Comitês de Crédito através da utilização de Tecnologia Mobile (para Celulares e Tablets com Android e iOS - iPhone)

Principais Benefícios da Solução CreditFlow

Dentre os diversos benefícios proporcionados pela implantação da Solução CreditFlow destacam-se os seguintes:

Aumento da Eficiência e Produtividade das Equipes Comercial e de Crédito

• Acesso da Força de Vendas às informações de crédito via web

• Possibilidade de aprovação de limites e operações através de Smartphones e Tablet PCs

• Centralização do gerenciamento do processo de originação, análise e aprovação de crédito evitando duplicidades e retrabalho

• Redução nos tempos envolvidos nos processos de originação, análise e aprovação de Crédito

• Controle eficaz das pendências de cada um dos participantes dos processos de Proposição, Análise e Gestão de Crédito

• Possibilidade de realização de avaliações automáticas e validação de propostas de crédito via web, automatizando todo o fluxo de trabalho

• Manutenção de toda a informação histórica de clientes e aprovações em meio digital, possibilitando acesso imediato a todas as informações necessárias

• Aprovação automática de limites de crédito e redução da necessidade de análise manual em diversas etapas do processo, como análise de balanços e consolidação de informações.

Gestão de Risco de Crédito

• Visão detalhada do risco de crédito evitando limites de crédito excedidos por Setor, UF, Rating, Linha de Negócio e Empresa

• Análise de Concentração, Risco e Acompanhamento de Limites

• Gestão eficaz do Risco de Crédito da Carteira de Clientes, incluindo a visão de Grupos Econômicos e “Risco Cruzado”

• Melhor Controle dos Vencimentos de Limites e Garantias

• Execução de análise de crédito com base em dados qualitativos e quantitativos, considerando fatores internos e externos

• Estratificação da carteira de clientes em categorias de risco (Rating) possibilitando a criação de ciclos de revisão diferenciados.

Governança de Crédito e Compliance

• Parametrização de políticas de crédito e metodologias de análise para cada linha de negócio ou empresa do conglomerado, uniformizando processos, abordagens e critérios de análise;

• Eliminação de critérios subjetivos na atribuição do rating do cliente através da utilização de modelos analíticos.

Sobre a SIACorp

Atuando desde 1998 na implementação de Sistemas de Automação de Crédito e Gestão de Risco para o Mercado Financeiro e Indústrias de diversos Setores, a SIACorp está posicionada de maneira ímpar para implantar projetos desta natureza em prazos reduzidos e com excelente nível de qualidade, utilizando metodologias de implantação de software aperfeiçoadas ao longo dos anos, que reduzem a complexidade e o risco de implantação. A implantação da Solução CreditFlow proporciona grande aumento da produtividade dos profissionais envolvidos no processo de análise, concessão e gestão de crédito, possibilitando a expansão da carteira de clientes com redução do nível de inadimplência, garantindo um excelente nível de governança corporativa no que se refere à aderência às políticas de crédito e metodologias de análise utilizadas pela Organização.